Por Magali Cabral

O sistema financeiro tem um longo e interessante passado que começa logo depois da Pré-História com a invenção do dinheiro. Ao cunharem as primeiras moedas cerca de 2.500 anos atrás, os lídios (habitantes da atual Turquia) e os gregos instituíram o marco zero dessa história que, em determinado momento, passou a ditar os rumos da civilização.

Uma breve passagem por uma linha do tempo pode, mais do que mostrar o poder de influência das finanças no cotidiano das pessoas e nos destinos da humanidade, ajudar a entender por que o sistema financeiro tem um papel de protagonismo na construção da nova economia.

A ficção na verdade

Grandes teóricos de todas as correntes da ciência econômica estudaram e escreveram sobre o papel do dinheiro na história da civilização. Mas é o relato do antropólogo americano William Henry Furness, III no livro A Ilha do Dinheiro de Pedra, de 1910, que retratou como poucos a surpreendente base fictícia que existe por trás do sistema monetário. Um trecho dessa história foi transcrito pelo prêmio Nobel de Economia Milton Friedman em O Poder do Dinheiro (1992).

Em 1903, o antropólogo visitou a pequena ilha Yap, em meio às Ilhas Carolinas na Micronésia, onde a moeda, por falta de metal na região, era esculpida em grandes pedras calcárias. Ele conta que o fei, como era chamado o dinheiro local, tinha um orifício no meio para possibilitar seu transporte com a ajuda de varas bem resistentes.

O lado mais ilustrativo da história é que as moedas fei, por serem muito pesadas, não eram transportadas de uma casa para outra. Bastava o reconhecimento de sua posse depois de uma transação qualquer e a “moeda” podia permanecer no mesmo lugar.

O lastro da fortuna de uma das famílias mais bem-sucedidas da ilha, por exemplo, era um imenso fei que fora parar no fundo do oceano em decorrência de uma tempestade durante o seu transporte. Apesar de não poder mais ser recuperado, todos reconheceram que a valiosa moeda estava lá e, assim, a riqueza da família foi garantida.

Parece ficção, mas por que um dinheiro de pedra depositado no fundo do mar valeria menos do que pedaços de papel com números impressos supostamente guardados dentro de um banco? Um pedaço de papel em si não tem valor monetário, o que vale é a confiança que o outro tem de que há ali um valor embutido. “Papel, argila, tela de computador, o que importa é a confiança inscrita”, confirma o professor de História da Universidade Harvard Niall Ferguson, autor do livro e documentário A Ascensão do Dinheiro (veja abaixo):

A verdade na ficção

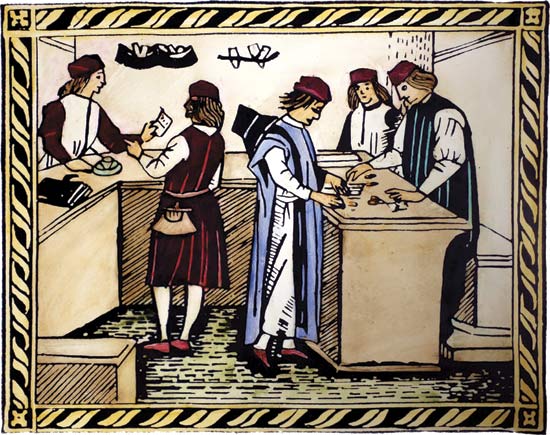

Em O Mercador de Veneza, William Shakespeare deu vida a Shylock, um agiota que emprestava dinheiro a juros a não judeus (a religião judaica proibia judeus de cobrarem juros de outros judeus) e exigia dos tomadores o compromisso de entregar-lhes fatias da própria carne em caso de não ressarcimento dentro do prazo estipulado.

Dramas à parte, a história se passa nos anos 1200 e o pano de fundo são os primórdios do sistema financeiro. Shylock acomodava-se em um banco atrás de uma mesa para oferecer dinheiro aos clientes baseado na crença de que receberia a quantia de volta acrescida de juro. Em apenas uma cena Shakespeare registra a origem de duas palavras do nosso cotidiano: “banco”, como instituição, e “crédito”, derivado de credo.

Em termos de perspectiva histórica, das vielas e dos guetos de Veneza à Casa dos Medici, em Florença, foi um pulo – não mais que uns 200 anos. É ali, em pleno início da renascença italiana, que o sistema de crédito e os bancos foram legitimados – e, entre altos e baixos, se consolidaram e não demoraram a se espalhar pelo mundo –, desta vez com garantias bem mais civilizadas do que a carnificina do mercador de Veneza.

Dentro desse universo ocorreram ao longo dos anos diversas inovações financeiras e o mercado de títulos foi uma das mais importantes. Por meio da venda de papéis que prometiam retornar o investimento com juros em um futuro determinado, governos encontraram um meio de adquirir dinheiro para financiar guerras e para construir as nações que se projetavam no Novo Mundo.

Corresponsabilidade

Queira-se ou não, a nossa vida financeira está baseada no comportamento dos títulos públicos no mercado. Eles podem determinar, por exemplo, o grau de saúde financeira das empresas em que trabalhamos, bem como o rendimento dos nossos investimentos pessoais. “E vice-versa. Se há uma quebradeira em uma empresa, isso também impacta o setor financeiro. Veja o que aconteceu com a Enron, a WorldCom, por exemplo”, afirma a coordenadora do programa de Finanças Sustentáveis do FGVces, Annelise Vendramini. “Economia financeira e economia real estão interligadas.”

Com enorme influência também no progresso e no desenvolvimento dos países, no decorrer do século passado começou a ficar evidente a responsabilidade, ou a corresponsabilidade, do sistema financeiro em questões ambientais decorrentes da industrialização.

Por isso, nas últimas décadas, diversas medidas foram tomadas em todo o mundo na tentativa de fazer do sistema financeiro um aliado da sustentabilidade. E, nesse aspecto, o Brasil sobressai em relação a outros países. (Acompanhe essa trajetória assistindo à videoaula do coordenador do FGVces, Mario Monzoni, sobre a evolução das Finanças Sustentáveis no Brasil.)

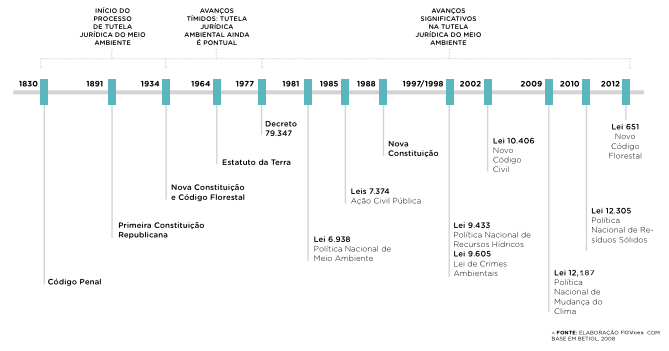

Até os anos 1980, a proteção ambiental ainda era tratada de maneira diluída, pontual e casual, conforme explica o estudo O Sistema Financeiro Nacional e a Economia Verde – Alinhamento ao desenvolvimento sustentável (leia aqui), desenvolvido em 2014 pelo FGVces-Eaesp para o Programa das Nações Unidas para o Meio Ambiente (Pnuma) e Federação Brasileira de Bancos (Febraban). “A partir daí, e em consonância com o movimento internacional pela proteção ambiental, houve avanços significativos na legislação brasileira nesse sentido”, escrevem os pesquisadores.

Depois de 2008, ou da crise financeira global – em cuja origem está embutida uma quebra da confiança que desde os primórdios vem sendo a base do sistema monetário –, a regulação do sistema financeiro em relação a temas socioambientais começou a avançar mais significativamente.

No Brasil, a Constituição Federal – ao estabelecer que o sistema financeiro tem um fim público, uma vez que contribui para a estabilidade monetária – trouxe um respaldo importante para que o Banco Central (Bacen) assegurasse solidez e eficiência ao sistema financeiro nacional.

O Bacen definiu então três objetivos para a incorporação de aspectos socioambientais na regulação do setor financeiro:

Mitigação de riscos – aspectos socioambientais podem ser fontes de risco em operações de empréstimos, financiamentos, investimentos e seguros. Portanto, a regulação do Bacen contribui para a redução de riscos de crédito, mercado, operacional, liquidez e outros.

Maior integração do sistema financeiro com demais políticas públicas – políticas de responsabilidades socioambientais ajudam a integrar de forma transversal planejamentos de negócios e governança, propiciando maior alinhamento com ordenamento regulatório.

Maior eficiência do setor – Em função de decisões judiciais, no sentido de imputar responsabilidade objetiva e solidária ao financiador de empreendimentos que causem dano ambiental, a disciplina do tema contribui para que os bancos tenham maior clareza no entendimento de suas responsabilidades e dever de diligência em temas socioambientais.

A mais recente delas foi a Resolução nº 4.327/2014, que não requereu pouco: todas as instituições financeiras devem possuir uma Política de Responsabilidade Socioambiental (PRSA), além de uma estrutura de governança para essas questões, um sistema de gerenciamento de riscos socioambientais e um plano de ação para o adequado monitoramento e mitigação de riscos.

Vale ressaltar que poucos países têm legislação ambiental que aborda a responsabilidade civil objetiva e solidária. Mas para os bancos ainda persiste uma insegurança jurídica. Segundo a desembargadora federal do Tribunal Regional Federal da 3ª Região, Consuelo Yoshida, diante de um dano já ocorrido, escolhe-se aquele que tem maior capacidade econômica para ser responsabilizado sozinho. “E quem tem maior capacidade econômica? Os bancos!”, afirmou durante o evento Café com Sustentabilidade promovido pela Febraban, cujo resumo pode ser visto aqui.

No entanto, regulações como a 4.327, somadas aos acordos internacionais como os Princípios do Equador, Princípios para o Investimento Responsável (PRI na sigla em inglês),Princípios para Sustentabilidade em Seguros (PSI na sigla em inglês) e outros mecanismos, aumentam a credibilidade do sistema financeiro, sem cuja participação não há sustentabilidade possível. Quando a gestão do sistema financeiro é falha, a história mostra que crises sistêmicas se estabelecem, a exemplo das crises de 1929 (a Grande Depressão dos Estados Unidos atingiu severamente o Brasil no ano seguinte) e de 2008, com altos custos sociais.

Mas, no aspecto de legislações que favorecem o direcionamento de capitais para a Economia Verde, o Brasil aparece bem na fita. Tem feito as lições de casa e, segundo Annelise Vendramini, possui um arcabouço regulatório dos mais completos do mundo.

Fonte: Página 22